CẢNH BÁO: Bài viết có độ trễ nhất định so với giá hiện tại trên thị trường, những thông tin trong bài viết các bạn chỉ nên xem ở góc nhìn tham khảo và không được xem là lời khuyên đầu tư. Các chỉ số được đưa ra trong bài viết các bạn đều có thể tìm thấy trên studio.glassnode.com (phiên bản có trả phí).

Thị trường Bitcoin đã trải qua đợt bán tháo lớn vào đầu tuần, với giá BTC ban đầu phá vỡ mức cao mới là 52.849 đô la, trước khi bị bán tháo, xuống mức thấp nhất là 44.196 đô la. Dường như động lực chính của bên bán là do việc thanh lý của đòn bẩy quá mức trên thị trường tương lai.

Trong khi đó, tại thị trường giao ngay và trên dữ liệu on-chain, xu hướng tích lũy và nắm giữ dài hạn của nhà đầu tư vẫn rất tốt và còn nguyên. Mặc dù đã trải qua đợt bán tháo hơn 50% vào tháng 5, một đợt phục hồi mạnh mẽ từ mức thấp nhất 29 nghìn đô la và giờ là một đợt bán tháo mạnh khác trong tuần này, nhưng các HOLDER dường như không bị suy chuyển.

Tuần này, chúng ta sẽ khám phá đợt thanh lý đòn bẩy mà khiến BTC giảm giá, cũng như đi sâu vào quan sát các động lực trên dữ liệu on-chain về nguồn cung của Bitcoin.

Thị trường phái sinh dẫn đến sự biến động giảm giá của thị trường

Trong bản tin và video tuần trước, chúng tôi đã đề cập đến sự tăng trưởng của các hợp đồng tương lai với lãi suất mở và tỷ lệ phần trăm phí qua đêm tăng trưởng dương trong thị trường Bitcoin và Ethereum.

Điều này làm nổi bật rủi ro ngày càng tăng bởi việc sử dụng đòn bẩy quá mức, với xu hướng dài hạn, có thể tạo ra sự ép giá đi xuống. Vào thứ Ba, cả hai thị trường thực sự đã chứng kiến một đợt bán tháo đáng kể, với giao dịch Bitcoin giảm hơn 10k đô la trong một giờ. Sự kiện này đã thanh lý phần lớn đòn bẩy tích lũy, với việc thị trường củng cố đi ngang trong những ngày còn lại của tuần.

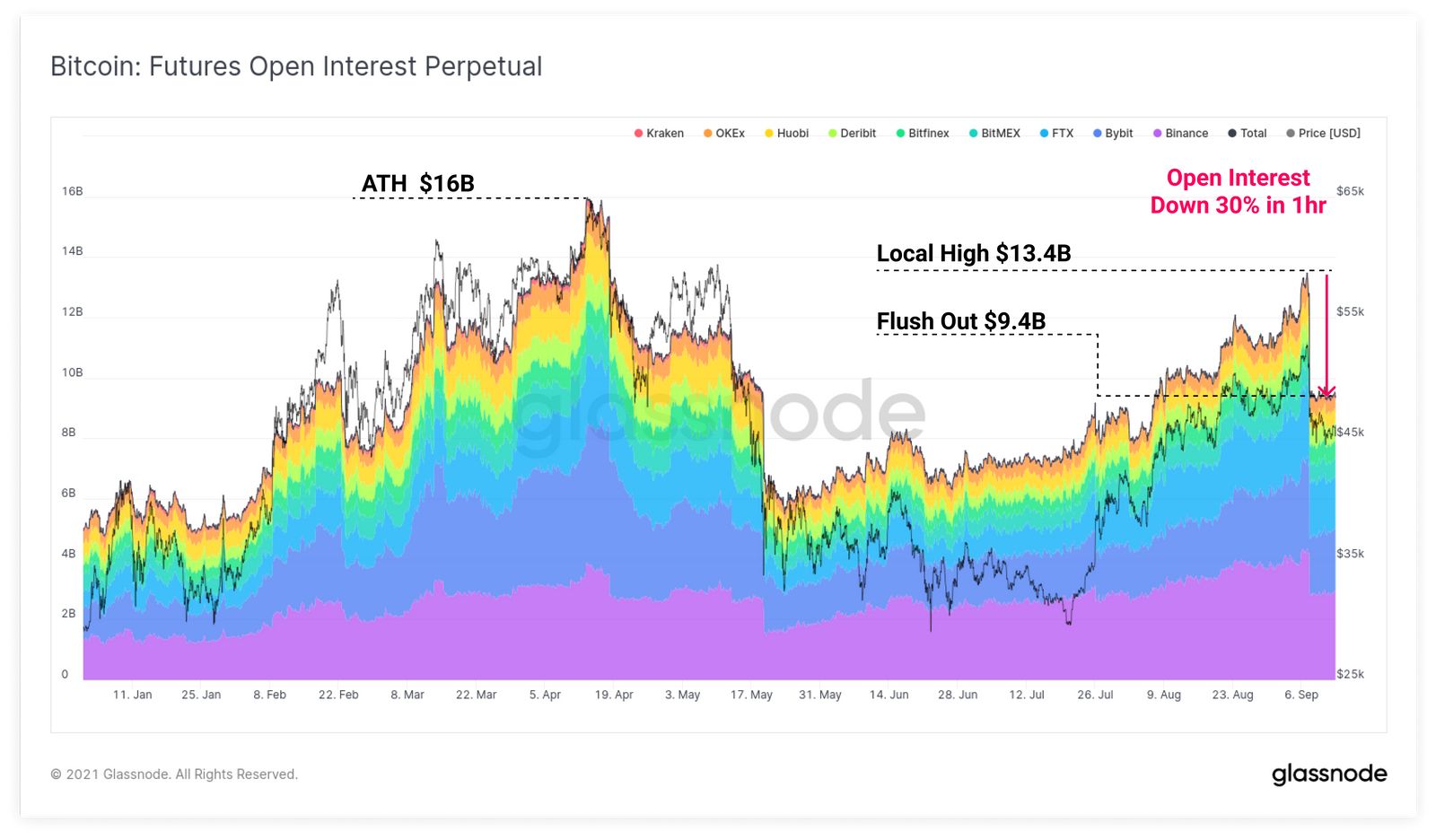

Từ mức cao nhất là 13,4 tỷ đô la trong lãi suất kỳ hạn vĩnh viễn mở, tổng số hợp đồng trị giá 4 tỷ đô la (30%) đã được đóng và thanh lý trong vòng một giờ. Đòn bẩy vẫn giữ khá ổn định ở mức khoảng 9,4 tỷ đô la trong thời gian còn lại của tuần.

Perpetual Open Interest Live Chart

Sử dụng chỉ số “Thống trị thanh lý lệnh long”, chúng ta có thể thấy rằng ngay trước đợt bán tháo này, thị trường tương lai đã thực sự trải qua một đợt siết thanh lý (short squeeze) ngắn hạn, hỗ trợ đẩy giá lên mức cao nhất là 52,8 nghìn đô la. Thanh lý ngắn hạn chiếm 80% tổng số thanh lý trong thời gian này.

Ngay sau khi đạt đỉnh này, điều ngược lại đã xảy ra, với tỷ lệ thanh lý các lệnh long tăng vọt lên 68%, làm giá BTC giảm hơn 10k đô la so với mức cao trước đó.

Futures Long Dominance Live Chart

Các thị trường quyền chọn cũng chứng kiến sự gia tăng đột biến về khối lượng giao dịch, khi các nhà giao dịch đổ xô mua các vị thế của họ và nắm bắt phần bù biến động. Đây đã trở thành hành vi khá điển hình trong năm nay khi thị trường quyền chọn luôn chứng kiến hoạt động gia tăng trong các đợt bán tháo của thị trường.

Tổng khối lượng giao dịch trên thị trường quyền chọn đã ở trong chế độ phục hồi kể từ khi hoạt động này tương đối tạm lắng từ tháng 5 đến tháng 7. Trong những giờ xung quanh đợt bán tháo hôm thứ Ba, khối lượng giao dịch quyền chọn đã đạt mức cao nhất trong nhiều tháng là 1,3 tỷ đô la.

Sau một thời gian rất ngắn khi chỉ số phí qua đêm (Funding rate) đạt mức âm trong thời gian bán tháo, thị trường vĩnh cửu đã quay trở lại với mức dương nhẹ của chỉ số phí qua đêm, điều này cho thấy rằng các nhà giao dịch vẫn đang kỳ vọng vào đà tăng giá. Tuy nhiên, lưu ý rằng mức độ của chỉ số qua đêm thấp hơn nhiều so với trước khi xảy ra vụ bán tháo, điều này cho thấy rằng ít nhất một phần nào đó đã bị thanh lý làm giảm việc sử dụng đòn bẩy.

Futures Funding Rates Live Chart

Bitcoin ít thanh khoản chiếm ưu thế

Tiếp theo, chúng tôi sẽ xem xét cách thị trường giao ngay và dữ liệu trên chuỗi phản ứng như thế nào với đợt bán tháo này. Chúng tôi bắt đầu bằng cách xem xét thời gian ngủ đông trung bình của BTC, thôn qua độ tuổi trung bình của BTC được chi tiêu trong ngày hôm đó, được điều chỉnh trên mỗi đơn vị BTC đã chi tiêu với hai quan sát rút ra chính:

- Tỷ lệ ký quỹ không tăng đột biến trong đợt bán tháo, điều này cho thấy độ tuổi trung bình của BTC được sử dụng vào thời điểm đó là tương đối trẻ và những người nắm giữ BTC trước đó không bị lung lay.

- Tỷ lệ ký quỹ tiếp tục giảm trong tuần này khi quay trở lại giới hạn thấp hơn của thời kỳ trước tăng trưởng năm 2020, cho thấy thị trường có xu hướng thích nắm giữ dài hạn hơn.

Entity Adjusted Dormancy Live Chart

Nguồn cung phục hồi là một số liệu cho thấy bao nhiêu BTC đã được chi tiêu mà số BTC đó nhiều hơn một độ tuổi cụ thể. Chúng tôi có thể sử dụng công cụ này để đánh giá xem liệu có một dòng tiền không thanh khoản và BTC của HODLER trước đây quay trở lại lưu thông hay không, hoặc nếu các đồng tiền cũ vẫn ở trạng thái không hoạt động. Mức cung phục hồi cao có thể cho thấy sự thay đổi tiêu cực trong niềm tin của nhà đầu tư, trong khi giá trị thấp cho thấy niềm tin của HODLer vẫn còn nguyên vẹn.

Trong tuần này, nguồn cung phục hồi từ 1 năm trở lên đã giảm xuống mức thấp đáng kể, trùng hợp với mức được thấy trong giai đoạn trước chu kỳ tăng giá năm 2020. Trên cơ sở đường trung bình di chuyển trong 7 ngày, ít hơn 2,5 nghìn BTC mà có độ tuổi từ 1 năm trở lên đang được chi tiêu mỗi ngày. Ít hơn 9 lần số BTC được chi tiêu khi so sánh với mức cao nhất của thị trường tăng giá năm 2021 vào hồi tháng 1 khi mà hơn 22,5 nghìn BTC đã được chi tiêu khi giá đạt 42 nghìn đô la lần đầu tiên.

1yr+ Revived Supply Live Chart

Quan sát này được khẳng định bằng cách đánh giá tỷ lệ nguồn cung trong các làn sóng HODL mới, với BTC ít hơn 3 tháng tuổi. Ở đây, chúng ta có thể thấy rằng BTC dưới 3 tháng đã đạt mức thấp nhất mọi thời đại là 15,9% nguồn cung lưu hành. Vấn đề của điều này là các BTC cũ hơn 3 tháng hiện đại diện cho mức cao nhất mọi thời đại là 84,1% nguồn cung.

Trong lịch sử, các giai đoạn mà BTC mới đạt đến mức thấp nhất, có xu hướng tương quan với thị trường giảm giá giai đoạn cuối (màu xanh blue) sau khi sự tích lũy BTC đáng kể diễn ra. Đây là lúc sự hứng thú và sự quan tâm đến BTC ở mức thấp nhất, trong khi nhu cầu tích lũy của các nhà đầu tư thông minh ở mức tương đối cao. Nó mô tả các BTC mới được đưa ra khỏi lưu thông và bắt đầu tích lũy trong ví của nhà đầu tư.

Điều ngược lại thường đúng trong các thị trường tăng giá giai đoạn cuối (màu đỏ) và đỉnh chu kỳ, nơi số lượng tối đa các BTC cũ được chi tiêu và chuyển cho các nhà đầu tư mới, bị thu hút bởi sự cường điệu, mức độ phủ sóng của phương tiện truyền thông và sự tăng giá đột biến.

Tiếp tục tích lũy vĩ mô

HODLer thường được mô tả là những người mua Bitcoin của những đợt sale off cuối cùng, những người này bước vào thị trường trong giai đoạn biến động giảm giá và đặt cược khi thị trường nhìn có vẻ tồi tệ nhất. Những người mua có niềm tin cao này được đánh giá cao nhất trên dữ liệu chuỗi thông qua độ tuổi BTC, với nghiên cứu của chúng tôi cho thấy khoảng 155 ngày tuổi là ngưỡng phù hợp giữa những người nắm giữ BTC Dài hạn và Ngắn hạn.

Cách đây 155 ngày, vào giữa tháng 4, khi Bitcoin đang giao dịch ở mức 60 nghìn đô la, giao dịch đạt mức cao nhất mọi thời đại hiện tại. Do đó, bất kỳ BTC nào được mua sau khi giá BTC chạm mức cao nhất thường sẽ được phân loại là BTC của người nắm giữ ngắn hạn (STH).

Biểu đồ dưới đây cho thấy ở mức cao nhất trong tuần này là 52,8 nghìn đô la, hơn 16,8% nguồn cung BTC thuộc sở hữu của nhừng nắm giữ ngắn hạn và đang sinh lời. Điều này phản ánh sự tích lũy rất lớn xảy ra giữa mức thấp gần đây là 29 nghìn đô la và lên đến mức thấp hơn khi gia BTC ở mức cao nhất trong quý 2.

Relative LTH-STH Profit and Loss Live Chart

Chúng ta cũng có thể thấy rằng nguồn cung do người nắm giữ lâu dài sở hữu đã đạt 79,5% của tất cả các đồng BTC trong tuần này, tương đương với mức đạt được vào tháng 10 năm ngoái, trước khi thị trường tăng giá bắt đầu. Trên thực tế, trên cơ sở khối lượng BTC tuyệt đối, các nhà nắm giữ dài hạn hiện sở hữu nhiều BTC nhất trong lịch sử, đạt 12,97 triệu BTC trong tuần này. Khi chạm đỉnh của nguồn cung do người nắm giữ ngắn hạn sở hữu, thường tương quan với các thị trường giảm giá giai đoạn cuối, về mặt lịch sử, theo sau là sự sụt giảm nguồn cung và bắt đầu đi vào các đợt tăng giá của chu kỳ tiếp theo.

Khá ấn tượng khi thấy khối lượng BTC vượt qua ngưỡng 155 ngày giữ người nắm giữ ngắn hạn và dài hạn, điều này đã duy trì một tỷ lệ rất tích cực kể từ tháng Năm. Người ta có thể kỳ vọng nó sẽ chậm lại một cách hợp lý vì nhiều BTC ban đầu được mua vào quý 2 năm 2021, trong phạm vi từ $ 50k đến $ 64 nghìn, đã bị bán lỗ vào tháng 5 và tháng 6.

Tuy nhiên, các biểu đồ trên và sự thay đổi vị thế ròng của người nắm giữ dài hạn thực sự chứng minh rằng một phần rất lớn nguồn cung được tích lũy trong phạm vi cao nhất đó, vẫn chưa được chi tiêu và được giữ chặt cho đến ngày nay.

Hiện tại, tiền xu đang vượt qua ngưỡng tuổi người nắm giữ dài hạn với tốc độ mạnh mẽ là 421 nghìn BTC mỗi tháng. Chúng tôi đã xác định rằng hơn 16,8% nguồn cung đã được tích lũy trong phạm vi 29 nghìn đô la đến 40 nghìn đô la gần đây, có thể dẫn tới một trường hợp mà xu hướng này sẽ tiếp tục vào tháng 10 – tháng 12 (155 ngày sau giai đoạn tháng 5-tháng 7 mà giá BTC đi ngang).

LTH Net Position Change Live Chart

Cuối cùng, chúng tôi xem xét nguồn cung BTC có tính thanh khoản và thanh khoản cao, (xem phương pháp luận của chúng tôi: see our methodology) trên quy mô vĩ mô, làm nổi bật vị thế độc đáo của chu kỳ thị trường hiện tại. Đối với phần lớn vòng đời của bitcoin, đã có sự mở rộng về khối lượng tiền lưu hành tự do và được chi tiêu thường xuyên trên chuỗi. Sau đợt bán tháo vốn đầu tư cuối cùng của thị trường gấu năm 2018, nguồn cung thanh khoản bắt đầu ổn định, một xu hướng vẫn tồn tại cho đến tháng 3 năm 2020.

Sau đợt bán tháo vào tháng 3, xu hướng cấu trúc của việc gia tăng tính kém thanh khoản của BTC đã chi phối động lực cung ứng trên chuỗi, khi nhiều BTC được chuyển ra khỏi số ví các sàn giao dịch và đi vào ví của nhà đầu tư dài hạn.

Sau khi lượng BTC vừa phải đi vào thị trường vào tháng 5 năm 2021, xu hướng giảm nguồn cung BTC này (hành vi HODLing ngày càng tăng) đã tiếp tục, cho thấy niềm tin vĩ mô về việc nắm giữ BTC vẫn là một lực lượng thống trị trên thị trường. Có vẻ như bất chấp sự biến động giá đáng kể trong năm 2021, các nhà đầu tư Bitcoin dài hạn vẫn tiếp tục tích lũy và giữ tiền trong ví lạnh.

► Tham gia các Sàn giao dịch với ưu đãi độc quyền cùng CuongFinance